虽然锦波生物与康乐卫士同为医药领域的的公司,同时在HPV方面还有所重合,但是两家公司一家盈利,一家亏损,一家以重组人源化胶原蛋白产品为主打,涉及医美领域。一家以HPV疫苗研发为己任,属于疫苗行业。

从专业的角度看,两家公司并不可比,况且两家公司也没有把对方列入自己的可比公司:

锦波生物的可比公司为华熙生物(688363.SH)、创尔生物(831187.NQ)、诺唯赞(688105.SH)、百普赛斯(301080.SZ)

康乐卫士的可比公司为万泰生物(603392.SH)、智飞生物(300122.SZ)、沃森生物(300142.SZ)。

不过,这两家公司同时采用了门票式发行。其目的都是为了获得一张A股的入场券。子沐研究作为不专业研究机构,强硬进行对比:

康乐卫士发行700万股,占总股本的4.98%,锦波生物只发行500股,占总股本的7.42%。

两家公司的发行价格也都相对于原新三板时期平均股价打了大折扣。锦波生物停牌前80个交易日平均收盘价为122.98元,而发行价仅有49元/股,相当于打了4折。康乐卫士停牌前80个交易日平均股价62.90元/股,发行价42.00元/股,相当于打了6.7折。

有了康乐卫士的前车之鉴,也造成了锦波生物的多空分歧。因为发行价的折让更大,而一般来说,新股上市首日的新增流动性也不过2亿元左右。按这个数据,锦波生物可能无法承接老股的流动性需求,再叠加新股首日的卖出力量,很可能会步入康乐卫士的后尘。

唯一不同的是,锦波生物处于企业的成长期,是有估值参考的,而康乐卫士还处于企业研发建设期,处于亏损的状态。这就是企业的生命周期不同。

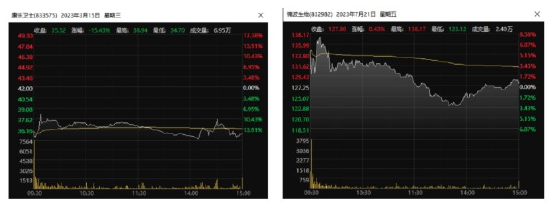

深究两家公司上市首日表现:康乐卫士下跌-15.43%,锦波生物大涨159.69%

我们认为,这在于两只个股在新三板时期的流动性不同:

康乐卫士从2021年7月30日到2022年3月22日累计成交6545万股,换手率达到48.94%。而锦波生物从2021年7月22日到2022年5月27日共计成交581万股,换手率达到24.47%。

上市首日,锦波生物全天共计成交610万股,换手率25.70%。全面覆盖了新三板时期的流动性。而康乐卫士全天也成交695万股,只是换手率只有5.20%。只覆盖了新三板时期流动性的10.62%。

如果,康乐卫士上市首日要平抑低价发行带来的影响,那要按6545万股的流动性准备兜底资金,预估要达到27.50亿元左右。

这两家公司的保荐都是中信证券,而且康乐卫士还有联席主承销国新证券。就全天成交2.52亿元的情况来看,显然是没有准备。而锦波生物首日成交7.55亿元,非常明显大于其他新股首日水平,肯定是有所准备的。

今天是锦波生物上市的第二个交易日,股价高开低走,成交3.15亿元。整体成交区间均高于首日的收盘价。这种形态,有帮忙资金撤离的一般特点。(究竟是不是,还要看后继走势,毕竟要分批撤离。)

总结一下参与打新决策条件:

在新三板时期,二级市场流动性过于充分的个股不能打。在北交所上市定价中,北交所上市委并没有考虑过为此类企业加分或特殊照顾。为新三板市场流动性做出贡献的企业,反而增加了北交所上市后破发的概率,这种情况也导致新三板市场的流动性进一步萎缩。

企业所处的生命周期不同,估值和资金配置也就不同。同样都是小企业大市场,锦波生物就好于康乐卫士。

其次就是,市场情绪、投资者对公司产品市场空间的判断等多维因素。

最后,也是最重要的还是保荐机构的资金组织力量,康乐卫士的发行费用为2,737.59万元,而锦波生物是3,091.19万元。锦波生物的发行成本12.62%,而康乐卫士只有9.31%。也许,两只个股的首日表现不同,就是差在这区区350多万元的费用上了。

这也再次说明,锦波生物是有准备的上市。

原创文章,如若转载,请注明出处:https://www.ncdyrs.com/n/37854.html