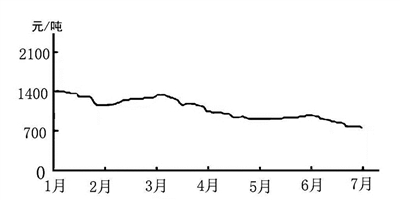

今年上半年,硫黄市场惨淡运行,价格处于近3年低位。截至6月30日,硫黄价格与年初相比跌幅超过42%。业内人士均认为今年下半年的硫黄市场仍不乐观,但在个别时段下游需求会有好转,然而供需矛盾依然不容小觑,市场发生根本性好转的几率也并不高。

主流颗粒硫黄价格走势

隆众资讯分析师吕晓倩:产量大幅增长

今年一季度,硫黄市场先后经历快速下滑、缓慢反弹和颓势整理等3个阶段,市场整体持续向下,高点为年初的1420元(吨价,下同),低点为季度末的1040元。

新年开年,硫黄市场大幅下滑,固体硫黄价格均价1130元,液体硫黄均价1070元。2月份,沿江及南方市场的硫黄价格涨势较为明显,华中个别地区硫黄价格有所上涨。3月份,国产硫黄市场涨跌上涨,南北市场差异化运行,但整体依然维持在1000元上方。

进入二季度,硫黄市场开局不利。4月份国产硫黄价格整体走低,市场氛围较为低迷,固体硫黄环比跌幅21.80%,液体硫黄环比跌幅18.16%。5月份,局部地区硫黄市场有上调价格的表现,但在6月初失守900元关口后,仅7个工作日便在800元关口再次沦陷。

与今年形成鲜明对比的是,去年硫黄价格曾迈上4000元关口,而今年价格跌幅高达80%,是化肥产业链跌幅最大的产品。究其根本原因是在去年年底盛虹炼化和今年年初广东炼化为代表的新增产能释放下,硫黄产量进一步提升。5月底,中国石油西南油气田铁山坡气田高含硫化氢天然气顺利接入中国石化普光气田输气管网及净化系统实现投产,国产硫黄供应稳健增长。

此外,在新产能释放的同时,上半年硫黄装置检修量较去年也有一定减少,导致今年硫黄产量高于2022年同期水平。上半年国内硫黄产量约527.5万吨,较去年同期增幅15.8%,叠加进口硫黄数量上涨,综合来看,这些因素为上半年硫黄市场运行带来压力。

金联创分析师李玉博:需求持续低迷

下游硫酸市场在今年上半年也遭遇滑铁卢。以98%硫酸为例,排除2020年上半年因疫情因素扰动外,硫黄市场价格创近十年来的最低值,环比几近腰斩,同比更是下降近80%,6月底价格逼近100元关口。

综合来看,下游需求疲弱直接拖拽硫黄价格下行。

下游磷肥市场受全球化肥市场表现不佳影响,行业产能利用率低位徘徊,需求持续疲软抑制上游市场交投氛围。相对收紧的出口政策也抑制行业向好,供大于求局面延续,市场只能不断向下整理。需求面迟迟难有改善,加重市场悲观消极情绪。具体来看,以磷酸一铵为例,上半年平均产能利用率为50.88%,同比下滑8.8%;磷酸二铵产能利用率为60.86%,较去年同期下降4.59%。经销商按需采购,主流消费市场库存较同期减少;另外国际市场受制供应竞争态势加剧,部分主要需求国购买力减弱,国际需求下降,出口量缩减。

山东睿阳化工有限公司总经理王春明:后市不容乐观

下半年国产硫黄供应依然有增长预期。随着2022年硫黄产能释放以及2023年新建及扩建项目投产,上半年产量就达到500多万吨,全年有望突破1000万吨。

硫黄产量增加的同时,港口高库存却难以短时间消化。上半年国内硫黄港口库存均值为163.0万吨,环比增加6.1%,同比增加20.6%,均呈增长态势,且同比增幅更为明显。近一段时间内,港口库存无法摆脱高位承压态势,这也为下半年硫黄市场走势蒙上阴影。

下游来看,市场利好因素主要是硫酸新增产能在上半年未完全投产,预计837万吨/年硫酸新产能计划下半年释放,但其中大都为冶炼制酸,因此对于上游硫黄拉动作用或不及预期。但下半年也不乏其他利好,化肥秋季市场和冬储将陆续启动,出口政策也将逐步实施,化肥行业开工率预计提升,将对上游硫黄市场产生拉动作用。

下半年的利空因素也不容小觑。硫酸出口量价较往年明显下跌,与2022年上半年同比下跌55.7%,国际市场未见向好迹象,业内对于下半年硫酸出口并不看好。不仅如此,硫酸新兴下游的锂电池行业在经过两年的火热发展后,今年全面降温。截至2022年底,作为锂电池原料的磷酸铁及磷酸铁锂在建及拟建产能均突破了1200万吨/年,今年虽然有200万吨/年新产能计划投产,但截至目前实际投产的新产能只有50万吨/年,投产进度明显放缓,市场竞争越发激烈,不排除部分规划项目退出市场或改变规划的可能,这将直接缩减硫酸需求,进而影响硫黄市场。

由此可见,硫黄市场或阶段性因下游需求转好而受益,但向好空间有待商榷,下半年整体走势依然不容乐观。

原创文章,如若转载,请注明出处:https://www.ncdyrs.com/n/40704.html